Desde el punto

de vista de la política económica y financiera internacional, en Nueva

York no está en juego un asunto local; allí se dirime si el sistema

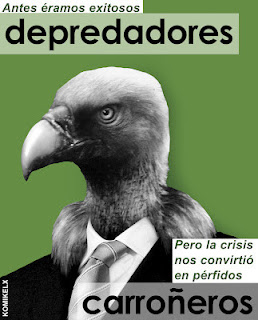

global condena en juicio las prácticas ilícitas de los depredadores

financieros.

Desde el punto de vista jurídico, está en juego nada

menos que la primera interpretación en juicio de la igualdad de trato en

el marco de la cláusula “pari passu”. Nunca antes se ha resuelto en una

corte –ni estadounidense, ni europea, ni de ninguna otra jurisdicción–,

la interpretación definitiva de esta cláusula con respecto a deudas

soberanas reestructuradas.

Esta cláusula aparece en las

emisiones de bonos desde hace más de 100 años, sin controversia, y

aunque nadie tenía mucha idea de qué significaba realmente [ii], la cláusula se mantenía como una más en un contrato modelo de emisión.

Y pese a lo que se debate en Nueva York, todavía se mantiene [iii];

en noviembre de 2012 se emitieron bajo la legislación de Nueva York

bonos de Côte d’ Ivôire, Serbia, Mongolia, Costa Rica y Ucrania, con

cláusula pari passu [iv].

En el año 2000 la misteriosa cláusula llegó a un estrado judicial, de la mano del fondo buitre Elliot Associates [v] en su juicio contra la deuda peruana.

Es conocido que Elliot compró bonos soberanos del Perú cuando este

reestructuraba su deuda en el marco del Plan Brady. Compró US$20

millones en bonos, por los que pagó US$11 millones, y reclamó en

tribunales estadounidenses el cobro del valor nominal más intereses, por

US$58 millones.

El caso de Elliot contra el Perú fue el más

importante de los litigios contra deuda soberana, porque Elliot logró en

Nueva York una sentencia de segunda instancia que declaró que su

reclamo no violaba la legislación que condena la compra de deuda con el

fin de entablar un juicio al respecto, y condenó a Perú a pagar el

íntegro reclamado.

A falta de activos o fondos peruanos en

suelo estadounidense para ejecutar su sentencia, Elliot procuró cobrarse

con los fondos que Perú girara a su agente de pagos en Nueva York (The

Chase Manhattan Bank) para pagar el primer vencimiento de bonos Brady,

pero Perú decidió entonces pagar en Europa, y Elliot presentó ante un

tribunal de Bélgica una moción ex parte (procedimiento sin

audiencia de partes, en que solo el peticionante presenta sus argumentos

y el tribunal resuelve sin oír a la otra parte) para embargar el dinero

que Perú transfiriera allí para pagar a sus tenedores Brady.

El Tribunal en lo Comercial de Bélgica rechazó el pedido de Elliot, pero

tal rechazo fue revocado por la Octava Cámara de la Corte de

Apelaciones de Bruselas, que admitió además el argumento de que el país

debía pagar a sus acreedores a prorrata.

La decisión de la Corte de Bruselas tuvo lugar ante una petición ex parte, y según la legislación belga, estas decisiones se toman in camera,

lo que significa que son medidas cautelares y no decisiones sobre el

fondo del asunto. Es decir que no deciden sobre la validez jurídica del

derecho alegado por el peticionante, sino solo sobre la admisibilidad

formal de la petición.

Perú, sin tiempo para apelar, resolvió pagar a Elliot, y en consecuencia el tema de fondo quedó sin resolverse.

Hasta esa instancia judicial llegó entonces la famosa cláusula, y

recién ahora, en el juicio contra Argentina en Nueva York se dirime la

primera interpretación jurídica sobre la igualdad de trato en deuda

reestructurada.

Hay diversas variantes de la cláusula y la doctrina ha acuñado diversas interpretaciones.

Pari passu significa textualmente igual paso, pero en el ámbito

contractual se la traduce como igualdad de rango o trato igualitario, y

este trato puede referirse a los derechos o al pago.

Igualdad

de rango legal significa que no hay acreedores privilegiados ni deudas

subordinadas y que el soberano no puede cambiar unilateralmente esta

condición, es decir que no puede subordinar una deuda a la otra, y

elegir a quien pagar y a quien no.

Igualdad de rango de pago, significa que ante deudas no subordinadas un Estado debe pagarlas en igualdad de condiciones.

Y finalmente hay deuda emitida con el compromiso expreso de igualdad de

pago y de pago a prorrata: Italia emitió en 2010 su bono 2015 en

dólares de los Estados Unidos bajo la legislación de Nueva York, con

cláusula pari passu de pago igual y a prorrata [vi].

Por

cierto que esta última opción no deja margen para la interpretación de

pago a prorrata en las dos primeras. Es decir, si un Estado no dice

expresamente que va a pagar a prorrata, ese sistema no es aplicable; de

lo contrario esta mención carecería de sentido.

Mientras un

Estado paga puntualmente sus bonos, esta cláusula es, como dijimos, una

más en un modelo de contrato. El asunto es su aplicación cuando un

Estado incurre en incumplimiento de pagos o reestructura sus deudas.

En el caso que nos ocupa, Argentina incurrió en incumplimiento en 2001 y

reestructuró sus deudas mediante dos canjes (2005 y 2010), que fueron

aceptados por el 93% de los tenedores de deuda; el 7% restante se negó a

participar y reclamó en juicio el valor nominal de sus bonos; es decir

no reclaman lo que pagaron por ellos sino el valor nominal más los

intereses.

Vale mencionar que es probable que entre ese 7% haya

algún inversionista individual de buena fe, pero en general los

tenedores son especuladores de la peor especie: compraron a precio vil

bonos en problemas, o directamente bonos en default – basta ver la fecha

de compra – con el único propósito de entablar un juicio y hacer un

pingüe negocio.

El Juez Griesa decidió que si Argentina pagaba a

los bonistas que entraron al canje y dejaba de pagar a los fondos

buitres, estaría violando la cláusula pari passu y sostuvo que el pago

debía ser a prorrata, pero con una interpretación de plano ajena a tal

sistema de pagos.

La Corte de Apelaciones le pidió al Juez

Griesa que aclarara cómo se aplicaría la fórmula de pago, y al respecto

le planteó dos posibles interpretaciones, en los siguientes términos [vii]:

Podría interpretarse, por ejemplo, que si Argentina debe a los

tenedores de deuda reestructurada $100.000 más intereses y les paga el

100% de esa cantidad, entonces debería pagar a los demandantes el 100%

del principal y el total de los intereses devengados.

O

podría interpretarse que si ese pago de $100.000 a los tenedores de

bonos del canje representa un 1% del principal y los intereses

pendientes sobre la deuda reestructurada, entonces Argentina debería

pagar a los demandantes el 1% de lo que les debe.

El

Juez Griesa respondió que Argentina debía pagar a cada uno la deuda que

vence; es decir, a los bonistas del canje el porcentaje de su deuda que

vence y a los fondos buitres el total de su deuda vencida y que el país

debía pagar primero a los fondos buitres y luego a los bonistas que

entraron al canje [viii]. Solución que nada tiene que ver con pagar a prorrata [ix]

y que a todas luces rompe la equidad de trato respecto del 93% de los

tenedores de bonos que ingresaron al canje –mayoría de los participantes

en el asunto–, además de empujar al país al default técnico.

Default significa incumplimiento voluntario, es decir, que un deudor no

paga porque no quiere, sea porque no tiene el dinero para pagar o por

otras razones.

Default técnico, significa incumplimiento

involuntario, el deudor quiere pagar pero no puede hacerlo porque algo

ajeno a él se lo impide, en el caso el país no podía pagar a los

bonistas porque una sentencia lo obligaba a pagar primero a los fondos

buitres, violando disposiciones de la emisión de bonos del canje en

perjuicio de sus tenedores.

La sentencia del Juez Griesa –que

reaccionó con enfado porque ciertas declaraciones políticas, en ámbitos

ajenos al expediente judicial, le parecieron un “desafío”– es en más de

un sentido sorprendente.

El Juez Griesa sostiene que “lo que se está haciendo aquí no cumple literalmente con la disposición pari passu,

tal como esta debería aplicarse en condiciones comerciales normales,

pero proporciona un remedio frente a la violación de esa disposición por

parte de Argentina” [x], y con esa soltura privilegia el interés de fondos rapaces [xi] e inversionistas individuales que compraron deuda en default [xii] por sobre el 93% de los tenedores de bonos del canje.

El juez tenía que hacer cumplir la cláusula pari passu, sin embargo,

tras sostener que Argentina viola esa disposición en relación con los

demandantes, admite que su propia sentencia no la cumple, y obliga al

país a no cumplirla en relación con los tenedores del canje. Todo un

acertijo.

No tiene en cuenta la política pública, ni el interés

público y tampoco a la mayoría de los participantes en el mercado, sino

sólo a un grupo minoritario en favor del cual puede aplicarse una

solución que no cumple la disposición pari passu.

Menciona las condiciones comerciales, pero deja de lado que en el ámbito

comercial, según la legislación de Nueva York, basta que el 70% de

acreedores de una quiebra acepten un acuerdo de pago para que este sea

obligatorio para el 30% restante. Sin embargo al Juez Griesa el 93% no

le pareció suficiente, según su sentencia un único acreedor puede dar

por tierra una reestructuración de deudas soberanas.

Finalmente, desconoció la letra de la cláusula en discusión. Téngase

presente que los bonos que tienen en su poder los fondos buitres fueron

emitidos conforme al Acuerdo de Agencia Fiscal (Fiscal Agency Agreement)

de 1994 (FAA Bonds), bajo la legislación de Nueva York, y tienen la

siguiente cláusula:

Las obligaciones de pago de los títulos valores de la República tendrán en todo momento como mínimo igualdad con todo otro endeudamiento externo no garantizado y no subordinado actual o futuro.

Como puede apreciarse la cláusula argentina en debate menciona el pago

en condiciones de igualdad con todo otro endeudamiento futuro, y a la

luz de lo que antecede, la única manera de cumplir esa obligación

contractual es que cada grupo cobre el mismo porcentaje.

O sea que los fondos buitres cobren como los bonistas que entraron al canje, ni más ni menos, igual. Más propiamente que los fondos buitres queden a futuro exactamente en las mismas condiciones que si hubieran ingresado al canje.

El Juez Griesa se extralimitó, en la forma, los fundamentos y la

oportunidad, y la Cámara de Apelaciones de Nueva York suspendió su

sentencia –lo que permitió que Argentina pagara sus vencimientos de

diciembre de 2012– y fijó varias audiencias para que entre el 28 de

diciembre de 2012 y fines de febrero de 2013, las partes y terceros

interesados presenten argumentos adicionales, antes de resolver

definitivamente al respecto.

Esa decisión puede

legitimar o condenar, por primera vez, con efecto global, una de las

prácticas más perversas del mundo financiero actual:

La

especulación salvaje contra países en problemas para empujarlos a

reestructuraciones de deudas o al incumplimiento soberano y la compra de

esas deudas a descuento para reclamar en juicio el valor nominal más

los intereses.

Contra este flagelo pelea Argentina en Nueva

York, y lo hace bastante sola, pese a que el asunto preocupa a la

eurozona y a sus colegas del G-20 y de otros foros multilaterales, que

sin embargo no han tomado posición pública al respecto.

Hasta

ahora respaldan la posición de Argentina los bonistas que entraron al

canje y los agentes de pagos, en su carácter de terceros interesados. La

Reserva Federal y el Gobierno de Estados Unidos por su parte han hecho

presentaciones instando por una solución que prevenga complicaciones

para la economía en general; aunque se espera que tras los términos de

la sentencia del Juez Griesa el Gobierno estadounidense presente en

breve una moción amicus curiae en apoyo de la postura argentina.

Entre tanto analistas y académicos de ambos lados del Atlántico

advierten sobre las consecuencias a futuro de un fallo a favor de los

fondos buitres, desde la reingeniería de las emisiones de bonos

soberanos, para hacer obligatorios los acuerdos de probables

reestructuraciones, hasta medidas locales de regulación para la compra y

recompra de esos bonos en el mercado secundario.

En cuanto al

impacto inmediato alertan sobre el enorme volumen de deuda soberana en

manos de especuladores, emitida sin cláusula de acción colectiva [xiii]

y/o con cláusula del acreedor más favorecido, y la probabilidad de no

alcanzar mayorías especiales en los actuales planes de rescate con

quita, ya que los tenedores se verían tentados a seguir la vía judicial.

Se dice que en jurisdicción estadounidense hay alrededor de US$48.000

millones en bonos emitidos con cláusula pari passu, y que el precedente

neoyorkino podría llegar a otras jurisdicciones.

Por el contrario, un fallo en favor de la postura argentina, que ponga a los fondos buitres en las mismas condiciones de quienes entraron al canje,

terminaría con este negocio perverso, y pondría freno a la especulación

desenfrenada contra la deuda soberana, haría posibles

reestructuraciones más ordenadas, y soluciones equitativas, ante el

cierre de la vía judicial, para el reparto de pérdidas entre quienes

tomaron riesgos especulativos y excesivos.

El juez neoyorquino tuvo la oportunidad de ponerles freno [xiv]. No lo hizo; y vaya uno a saber qué convenció al Juez Griesa de lo contrario.

Por estas prácticas, al otro lado del Atlántico se ampliaba

recientemente a la Isla de Jersey la aplicación de la Ley Anti Fondos

Buitres del Reino Unido, que prohíbe a estos fondos litigar en sus

cortes para el cobro de deudas de países muy pobres. Con esto se evitó

que un fondo buitre, FG Hemisphere, cobrara al Congo 100 millones de

dólares por una deuda de hace 30 años, que compró ilegalmente por 3

millones cuando estaba próxima a vencer [xv]. Bélgica cuenta con

una ley semejante, y otros países han evaluado imponer sanciones a estos

fondos; pero no hay hasta ahora ni regulación ni condena global.

Sea lo que fuere lo que convenció al Juez Griesa, este no rechazó la

demanda, no aplicó criterios de equidad ni de interés público y

favoreció el interés privado de los especuladores.

Ahora es la

Cámara de Apelaciones de Nueva York la que debe decidir por primera vez

en forma definitiva sobre el fondo del asunto.

Un fallo a favor

de los fondos buitres, que legitimara estas prácticas perversas,

castigaría a Argentina en particular, pese a sus dos canjes exitosos

para salir del infierno del default, pero condenaría al mundo en general

a ser presa de especuladores que apostarían de cualquier modo contra

cualquier economía, rica, emergente, pobre, europea o africana, y lo

harían sin riesgos porque su apuesta vendría garantizada y se cobraría

en juzgados neoyorquinos.

La Cámara debería encontrar una

solución equitativa al conflicto, y tener en cuenta el interés público y

la política pública al decidir entre diferentes significados posibles

de las condiciones contractuales. En Mastrobuono v. Shearson Lehman Hutton, Inc.,

la Corte Suprema de los Estados Unidos reconoció que cuando los

términos de un contrato pueden interpretarse en al menos dos maneras

razonables, debe preferirse el significado que favorece la política

pública [xvi]. Basado en el mismo principio el número 207 del

Restatement (Second) of Contracts expresamente señala que “al elegir

entre dos significados razonables de un compromiso o acuerdo o de un

término de los mismos, en general se prefiere el que sirve al interés

público”.

Tras la insólita interpretación del Juez Griesa, que

favorece el interés privado de una minoría que se negó a participar en

la reestructuración, por sobre el interés general del resto de los

participantes en el mercado, parece razonable esperar que finalmente los

tribunales –sea la Cámara “in banc” [xvii] o la Suprema Corte

de Estados Unidos– se inclinen por una interpretación alternativa de la

cláusula pari passu, que ponga a los fondos buitres en igualdad de

condiciones con la mayoría de los bonistas que entraron al canje [xviii].

Una victoria jurídica de Argentina en estos términos, acabaría de una

vez y para siempre con esta forma despiadada de especulación global.

Notas

[i] En el Blog Noticias y Comentarios (The Blog New and Commentary), del Financial Times de Londres, uno de los periódicos económicos más reconocidos del mundo, Josehp Cotterill mantiene una sección independiente para las notas sobre Argentina y la saga de la cláusula pari passu (Pari Passu series on Argentina), en cuya presentación se refiere al juicio que nos ocupa, como The trial of the century (El juicio del siglo, en el sentido de un juicio de importancia trascendental), cuya web es http://ftalphaville.ft.com/tag/pari-passu-saga/

[i] En el Blog Noticias y Comentarios (The Blog New and Commentary), del Financial Times de Londres, uno de los periódicos económicos más reconocidos del mundo, Josehp Cotterill mantiene una sección independiente para las notas sobre Argentina y la saga de la cláusula pari passu (Pari Passu series on Argentina), en cuya presentación se refiere al juicio que nos ocupa, como The trial of the century (El juicio del siglo, en el sentido de un juicio de importancia trascendental), cuya web es http://ftalphaville.ft.com/tag/pari-passu-saga/

[ii]

Vincy Fon, George Washington University , “Sovereign Debt Default

Problem: A Game Theoretic Interpretation of the Boilerplate yet

Mysterious Pari Passu Clause” http://departments.columbian.gwu.edu/economics/eventsseminars/microeconomics

[iii] All of this happened befogre and will happen again, sovereignpari passu edition,

http://ftalphaville.ft.com/2012/12/06/1298193/all-of-this-has-happened-before-and-will-happen-again-sovereign-pari-passu-edition/

[iv] Argentina 's (not so) unusual pari passu clause, Mark Weidemaier , http://www.creditslips.org/creditslips/2012/11/argentinas-not-so-unusual-pari-passu-clause.html

[v] El mismo fondo que demanda a Argentina, a través de su subsidiaria NML Capital

[vi] Tom,Dick and Harry in Rome , http://ftalphaville.ft.com/2012/12/14/1304192/tom-dick-and-harry-in-rome/

[vii] Sentencia del Juez Griesa, http://www.theclearinghouse.org/index.html?f=073751

[viii] Sentencia del Juez Griesa, http://www.theclearinghouse.org/index.html?f=073751

[ix]

Pago a prorrata significa que se paga a todos los acreedores una parte

proporcional al monto de sus tenencias. En general se aplica cuando el

deudor no tiene todo el dinero para pagar a todos sus acreedores,

entonces reparte la suma que tiene entre todos ellos en forma

proporcional a la deuda que tiene frente a cada uno.

[x] Sentencia del Juez Griesa, http://www.theclearinghouse.org/index.html?f=073751

[xii] Véase, por ejemplo, la fecha de compra (Date of Purchase) de bonos por parte de demandantes individuales http://ny.findacase.com/research/wfrmDocViewer.aspx/xq/fac.20120307_0000195.SNY.htm/qx

[xiii]

La cláusula de acción colectiva (CAC) permite que en caso de

reestructuración de deudas, el acuerdo celebrado por un Estado soberano y

una mayoría de sus acreedores, determinada ésta en el contrato, obliga a

aceptar el acuerdo al resto de los acreedores.

[xvi] Sovereign debt restructuring: Should we be worried about Elliot?, http://www.law.harvard.edu/programs/about/pifs/llm/sp44.pdf , Mastrobuono v. Shearson Lehman Hutton, Inc., 514 U.S. 52, 115 S.Ct. 1212, 131 L.Ed.2d 76, 63

USLW 4195, Blue Sky L. Rep. P U.S.I11. (Mar 06, 1995).

[xvii] C ámara in banc significa el pleno de los 13 miembros de dicho órgano

[xviii] Sovereign debt restructuring: Should we be worried about Elliot?, http://www.law.harvard.edu/programs/about/pifs/llm/sp44.pdf

No hay comentarios:

Publicar un comentario